热门:

信用债风险引发利率债抛压!险资配债窗口来临 3个月新增投资超6000亿

随着债券收益率回升至阶段性高位,保险资金的债券配置窗口已经打开。

券商中国记者从多位险资投资人士处了解到,5月以来,随着债券收益率触底反弹,债券配置价值逐步提升,险资的债券配置策略经历了从低配到标配,再到如今大力配置的调整。

数据显示,今年9月末,保险资金运用余额20.71万亿元,其中投向债券资产7.58万亿元,较6月末新增投资6066亿元,占险资比例达到了36.59%,创下2015年以来的近6年高点,比近期低位的今年4月末时高出2.34个百分点。今年4月末,债券在保险资金中的占比一度降至34.25%,为2019年6月以来的低点。

险资配债迎来窗口期

虽然保险资金投资渠道已经比较多,但对于追求稳健收益的保险资金来说,债券仍然是“定海神针”一般的存在,在险资投资的各类资产中占比最高。不过,这让险资在低利率趋势下,有不小配置压力。

近年来,全球范围内利率环境持续低迷,国内形势虽然还不像国外发达市场的零利率、负利率那么严峻,但利率走低的问题也越来越受到保险公司重视,险资都需要考虑如何应对这个新常态。

而在这个过程中,保险机构也意识到,利率下行趋势虽然难以避免,但这不意味着利率在走低的过程中没有波动。而任何一个利率向上波动的时段,都是险资机构可以抓住的配置的机会。

如今,就是这样一个利率向上波动的配置机会。今年5月以来,债券收益率触底后持续上升,为保险资金配置打开了今年以来难得的窗口期。

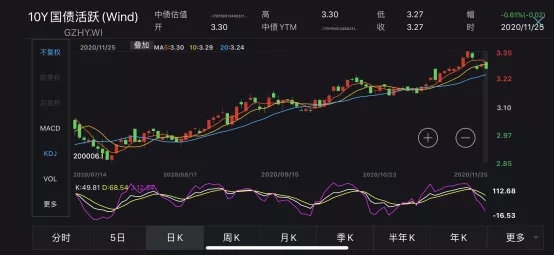

以10年期国债收益率为例。1月初10年期国债收益率为3.1485%,随着疫情爆发,市场风险偏好降低,投资者纷纷涌入债市,债券收益率大幅下降,到4月底时10年期国债收益率已降至2.538%。随着市场情绪逐步企稳,5月底10年期国债收益率探底反升至2.7053%。

此后收益率保持回升,11月26日10年期国债收益率进一步升至3.285%。虽然这一收益率较前几天的3.35%高点有所回落,但仍是阶段高位。

今年8月,有万亿级保险机构资管中心负责人向券商中国记者表示,对10年期国债收益率的中长期看法是中枢会在3%。从其这一判断看,目前的收益率3.26%也属于险资会积极配置的点位。

从低配到标配,再到大力配

在这样的利率高位阶段,险资正在抓住机会进行债券配置。

一家大型保险资管负责人认为,明年1月之前都是险资配置债券窗口期,尤其是中长期债券。

一家大型保险资管固收类投资经理亦认为,预估未来债券收益率还会上行一段时间,对配置类资金带来较好的配债机会。

一家养老金公司固收投资经理表示,近一段时间以来的确是进入了中长期资金配置债券的价值区间,但过一两个月之后可能会有压力。他认为,市场对于中期走势目前分歧较大,未来债券市场如何走向还是取决于货币政策收紧的决心。

由于保险负债端不断有保费资金流入,且以往到期资金有再投资需求,今年债券市场的过山车走势对于险资配置带来了极大挑战。

今年1-4月份利率持续走低期间,考虑到负债成本覆盖问题,一些险资投资人表示采取了减少债券投资频度、比例,缩短配置久期的策略,倾向于持有现金择机投资。今年前4月险资配置债券比例降至34.25%的低位之时,配置银行存款的比例亦从2019年末的13.62%升至14.30%。

5月底以来,在多重因素的推动下,债券收益率逐步抬升,为险资债券配置打开了一定窗口。今年6月开始,保险资金对债券配置的策略逐渐由低配转为标配。

随着当下险资配置债券比例逐步提升至36.59%,险资投资于银行存款的比例亦降至12.46%。

“我们很多账户在三四月份就卖了很多债,配了不少存款,以等待好的时机再买进。现在债券收益率上了很多,存款就减少了。” 一家大型保险资管公司债券投资经理曾告诉券商中国记者。保险投资机构进行债券配置时,一般将精力更多放在收益率比较高的周期,在高收益率时期多配债券。“我们会在收益率高的时候提前配置,甚至把杠杆加满。在收益率低的时候多配存款,或者短期限、一年期的产品。”

保险资金由于负债资金的安全稳健需求,一般不太会下沉信用以提高收益率。此外,保险投资机构也会注意在配置时有意错开现金流到期时间,“不会让所有资产在一定时间内全部到期,否则就会很被动。”上述投资经理表示。

据银保监会公布的9月份最新数据,随着长端利率的上行,保险大类资产配置聚焦固收类投资。今年9月,10年期国债收益率上升13.05个基点至3.15%,债券类资产的配置吸引力进一步提升,保险资金纷纷把握利率上升机遇加大固收类资产配置比重。截至9月末,险资配置的债券占比达36.6%,环比提升0.9个百分点。

除了债券本身的收益率表现,保险资金投资配置时也会考虑股债性价比,以及债券相对于其他投资资产的性价比。例如,3A级非标债权计划收益率现在大约4.7%-4.8%,相较同等级债券收益率只有40个BP左右的溢价,而以往溢价可以达到80-100个BP。考虑到债权计划转让难度较大且优质项目供给很少,在优质非标资产供给有限的情况下,一些险资配债的积极性会大于配置债权计划。

信用债违约连锁反应下的机会

险资对债市的配置逻辑离不开对基本面的判断。除了对中长期的既有预判外,近期债市的AAA级国企债券违约事件,成为又一个影响债市配置的重要因素。

从短期看,近期有国字头保险资管公司高管对券商中国记者透露,因为有了信用债的风险事件和市场下跌,市场上一些资质好的信用债乃至利率债也有抛压,给了险资机构逢低买入机会。

从中长期看,中金公司固定收益研究团队近日发布报告认为,从宏观大环境来看,AAA级国企债券违约的影响绝不仅仅局限于债券市场,而是在于整个广义流动性体系。该报告提出,紧货币过度到紧信用,一旦货币政策开始持续回落,在狭义流动性层面,可能需要考虑重新宽松,利率债也将逐步受益。也即,收益率明年可能会开始下行。

中金公司报告的逻辑在于,今年疫情背景下,货币政策先松后紧。货币市场利率和债券利率高于年初。当年从经济动能来看,并未受到太多紧货币的影响。主要是今年信贷投放和国债地方债等发行较大,从广义流动性的角度(社融和M2增速)还比较高。这一点类似于2017年。当年央行为了去杠杆,收紧狭义流动性,货币市场利率和债券利率持续升高,但当年贷款利率和非标利率保持平稳,整体信用扩张比较顺畅,经济动能并未受到太多影响。

“但往后看,我们认为情况会开始类似于2018年。”中金报告称。2018年当年,由于非标持续压缩,信贷开始收紧,影子银行也相应收缩,整体广义流动性(社融和M2)增速逐步回落,即出现了紧信用的特征。当年也开始出现不少违约事件,造成信用债净增量也比较低迷。紧信用的格局对经济造成冲击,股市也相应走弱,所以2018年央行反而在货币市场层面开始放松,货币市场利率和债券收益率逐步走低。而当年贷款和非标利率是上升的,反映了广义流动性的收紧。因此当年其实是广义紧,狭义松的格局。

“我们预计2021年可能也类似于这样的格局。即明年信贷额度可能没有那么宽松,财政刺激力度也会减弱,叠加利率上升以及信用风险出现后,信用债净增量也会比今年减弱。明年社融和M2增速会出现逐步回落的现象,也相当于紧信用的过程。”中金报告称,这个过程可能会对经济有一定的负面影响,从而最终使得货币政策需要考虑重新放松。因此货币市场利率和利率债收益率明年可能会开始下行。“最近信用债事件拖累利率债收益率上升,我们认为就是一个很好的低吸机会,翻过年来,利率债明年会有一定的交易机会。”

(文章来源:券商中国)

(原标题:信用债风险引发利率债抛压!险资配债窗口来临 3个月新增债券投资超6000亿)

(责任编辑:DF380)

关于我们|资质证明|研究中心|联系我们|安全指引|免责条款|隐私条款|风险提示函|意见建议|在线客服|诚聘英才

天天基金客服热线:95021 |客服邮箱:vip@1234567.com.cn|人工服务时间:工作日 7:30-21:30 双休日 9:00-21:30

郑重声明:天天基金系证监会批准的基金销售机构[000000303]。天天基金网所载文章、数据仅供参考,使用前请核实,风险自负。

中国证监会上海监管局网址:www.csrc.gov.cn/pub/shanghai

CopyRight 上海天天基金销售有限公司 2011-现在 沪ICP证:沪B2-20130026 网站备案号:沪ICP备11042629号-1